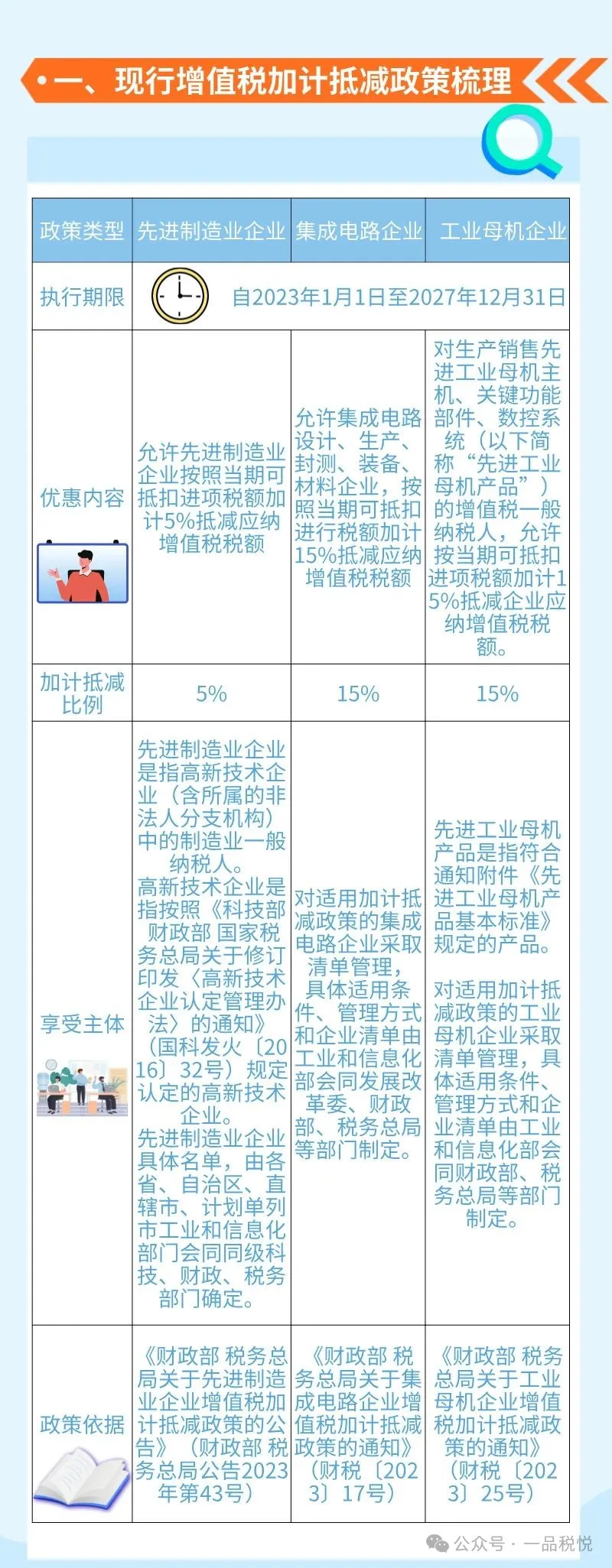

说明:1、加计抵减涉及到的是增值税的进项税额。增值税加计抵减政策是一项税收优惠政策,其允许特定纳税人按照当期可抵扣进项税额的一定比例计算出一个抵减额,专用于抵减一般计税方法下计算出来的应纳税额。当期计提加计抵减额=当期可抵扣进项税额×5%/15%

问题一:企业是先进制造业企业,又是农产品深加工企业,能否同时享受先进制造业加计抵减政策和农产品加计抵扣政策?

问题二:企业适用加计抵减政策的同时还符合即征即退政策条件,能否同时享受加计抵减政策和即征即退政策?

问题三:增值税加计抵减和留抵退税能同时适用吗?

解析:可以。

参考国家税务总局的答复:加计抵减额是根据可抵扣进项税额的一定比例计算的,用于抵减应纳税额的额度,并不是纳税人的进项税额,不会影响纳税人的留抵税额。符合现行留抵退税政策条件的纳税人,无论是否享受过加计抵减政策,均可申请办理留抵退税。

问题四:留抵退税政策和即征即退、先征后返(退)政策能同时适用吗?

参考国家税务总局的答复:

按照现行规定,纳税人不能同时适用留抵退税政策和即征即退、先征后返(退)政策,也就是说,享受过即征即退、先征后返(退)的,不得申请留抵退税;已获得留抵退税的,也不得再享受即征即退、先征后返(退)。

此次留抵退税力度加大后,可能有此前选择享受即征即退、先征后返(退)的纳税人,希望重新选择留抵退税;同时也有纳税人在申请留抵退税时未考虑全面,也希望给予重新选择享受即征即退、先征后返(退)的机会。

针对上述纳税人关切,《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(财政部 税务总局公告2022年第14号)明确规定,纳税人可以在2022年10月31日前一次性将已取得的留抵退税款全部缴回后,按规定申请享受增值税即征即退、先征后返(退)政策。纳税人自2019年4月1日起已享受增值税即征即退、先征后返(退)政策的,可以在2022年10月31日前一次性将已退还的增值税即征即退、先征后返(退)税款全部缴回后,按规定申请退还留抵税额。