刚刚,8月申报期延期了!

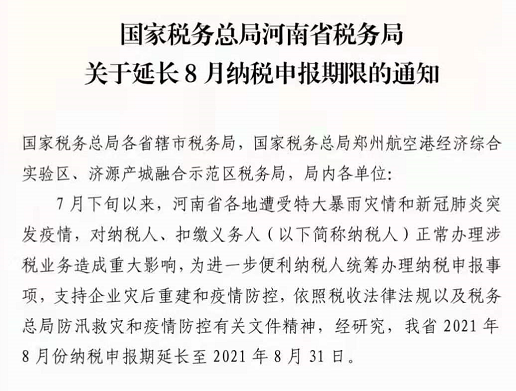

河南省延长8月征收期到8月31日。

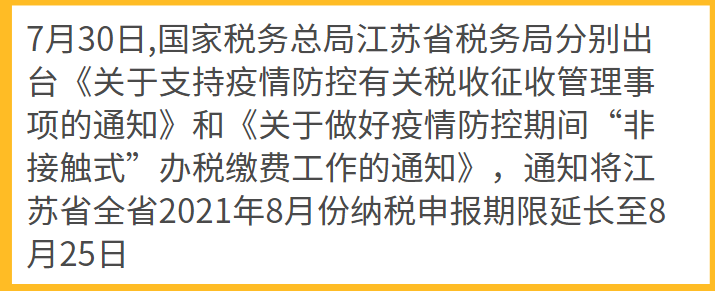

江苏省延长8月征收期到8月25日。

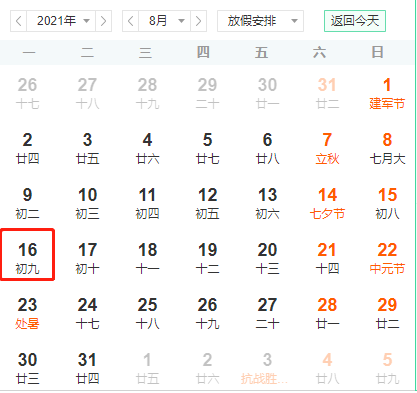

其他省份没有特别通知继续执行国家统一的税收征收期,8月征收期为8月16日。

8月征收期内无连续三天以上假日,但是15日刚好是非工作日,所以征收期为休假日期满的次日16日。

按照《税收征收管理法实施细则》第一百零九条规定,税收征管法及本细则所规定期限的最后一日是法定休假日的,以休假日期满的次日为期限的最后一日;在期限内有连续3日以上法定休假日的,按休假日天数顺延。

另有特殊原因需要延期的,税务机关可以公告延期,本次河南省和江苏省就是因为水灾和疫情的特殊原因,对本省的征收期进行了延期。

2021年除了8月征收期,就还只剩下4个征收期了,时间过得太快了。

9月征收期内无连续三天以上假日,故而征收期结束日期为15日。

10月征收期内有连续3天以上的假期(国庆节),所以从15日开始,按工作日顺延7日,征收期结束日期变为10月26日。

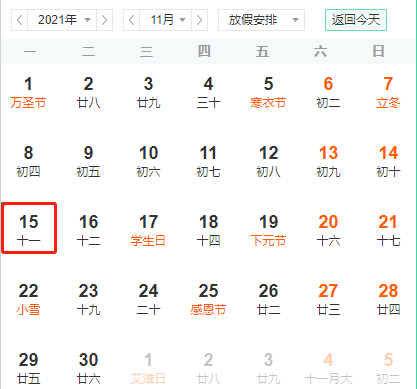

11月征收期内无连续三天以上假日,故而征收期结束日期为15日。

12月征收期内无连续三天以上假日,故而征收期结束日期为15日。

2021年这些优惠政策继续在执行!千万别多交税了,请把这些政策和标准记住,别交冤枉税。

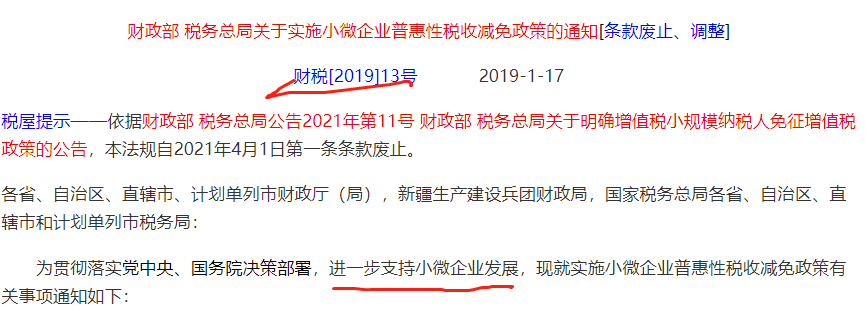

增值税的优惠

月销售额15万以下、季度销售额45万以下免增值税!

标准:

1.属于小规模纳税人

2.月销售额15万元以下(含本数)、季度销售额45万元以下(含本数)。

同时满足上述条件就是增值税上的小微企业,享受免征增值税优惠政策。

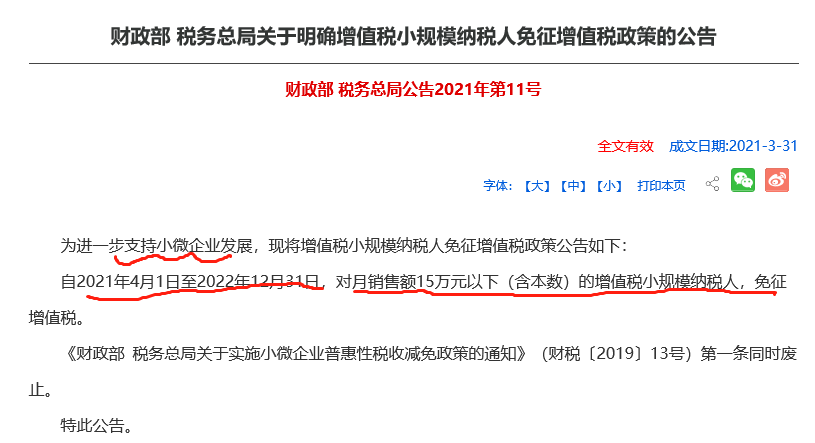

政策依据:财政部 税务总局公告2021年第11号,为进一步支持小微企业发展,现将增值税小规模纳税人免征增值税政策公告如下:自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。

实际操作:

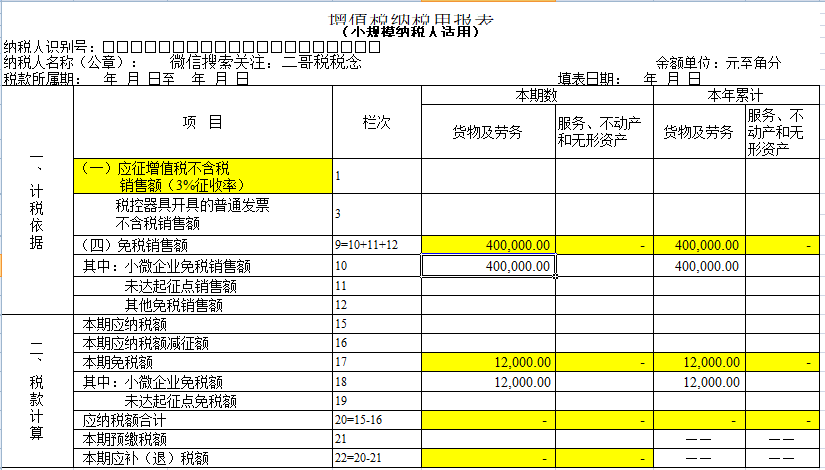

二哥税税念公司是小规模纳税人,按季度申报增值税,2021年第2季度,公司实现销售收入40万元,均自开了增值税普通发票。

那么7月份申报增值税时候,直接填写在增值税纳税申报表的第9行、10、17、18行,如下图。然后保存申报即可。

注意:这里举例的数据都是不含税金额。

企业所得税的优惠

小型微利企业所得税税负率低至2.5%

标准:

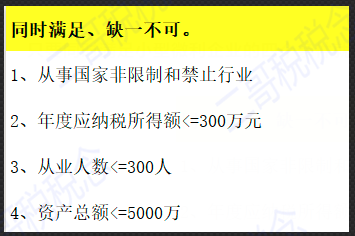

需要同时满足下面4项。

对于同时满足上述条件的纳税人就可以享受企业所得税的优惠。

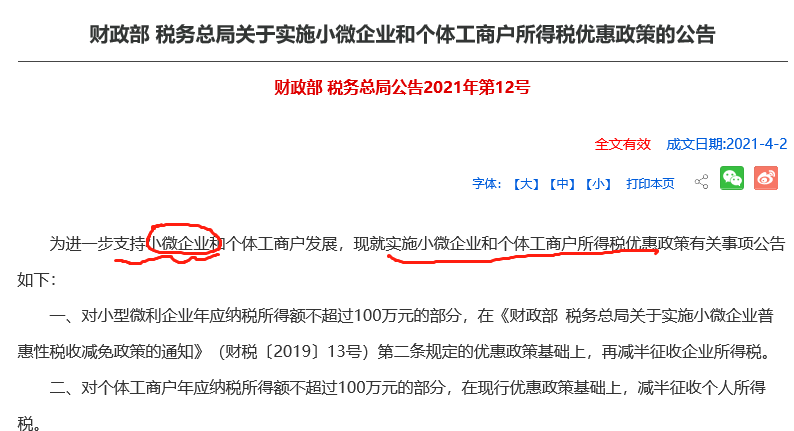

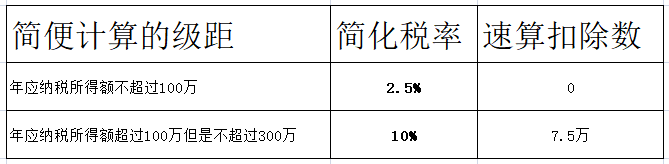

具体来说对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税。

对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

政策依据:

财税〔2019〕13号、国家税务总局公告2021年第8号

实际操作:

这是一种超额累进计税办法,也就是分段。

如果你满足小型微利企业的条件,你企业所得税就可以按上述规定减免,实质就是这个意思。

税额的计算

如果应纳税所得额 X 小于等于100万。

其实税额= X *12.5%*20%= X*2.5%

如果应纳税所得额 X 大于100万小于等于300万。

其实税额

=100*2.5%+ (X-100)*50%*20%

=2.5+X*10%-10

=X*10%-7.5

所以,假设二哥税税念公司2021第1季度的应纳税所得额是200万,满足小型微利企业条件,应该交多少企业所得税呢?

这个时候就有两种算法,一种就是直接分段算。

不超过100万的部分:

100*12.5%*20%=2.5万

超过100万,不超过300万的部分:

(200-100)*50%*20%=10万

合计企业所得税=2.5万+10万=12.5万

当然,还可以用简便方法算,减少了分段算的麻烦,更快捷。

合计企业所得税=200*10%-7.5=12.5万。和分段算结果是一样的。这个类似于工资薪金个人所得税超额累计税率算法。

满足条件的小型微利企业企业所得税是分段计算,无需备案,在预缴和汇算清缴通过填写申报表相关内容即可享受。

残保金的优惠

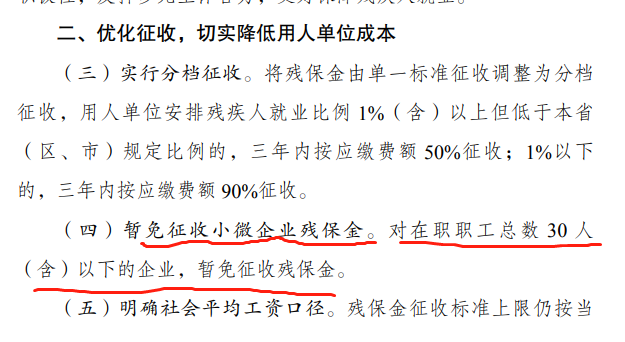

职工人数30人以下,免征残保金!

标准:

在职职工人数30人(含)以下。

所以,职工人数30人以下的,从2020年开始,暂免征收残保金。

政策依据:

发改价格规[2019]2015号关于印发《关于完善残疾人就业保障金制度更好促进残疾人就业的总体方案》的通知规定,暂免征收小微企业残保金。对在职职工总数30人(含)以下的企业,暂免征收残保金。

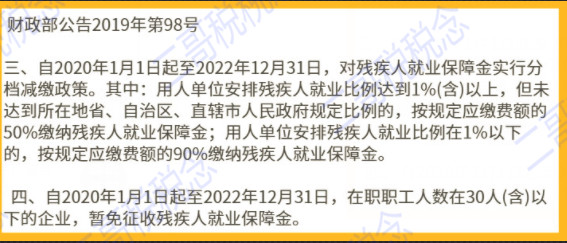

财政部公告2019第98号规定如下:

实际操作:

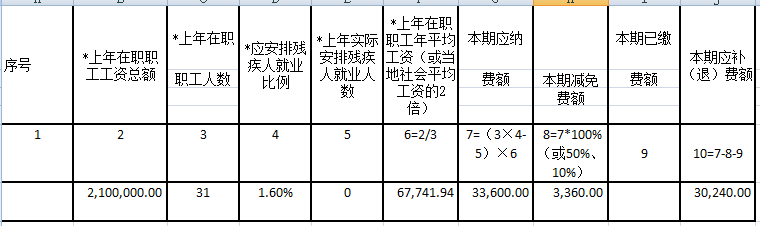

二哥税税念公司2020年工资总额210万,职工人数31人,四川省要求的残疾人就业安排比例是1.6%,实际公司安排残疾人0人,安置比例小于1%(实际安置比例为0%),那实际我们就只按照应纳费额的90%缴纳,相当于减免了10%的费用。

如图所示:

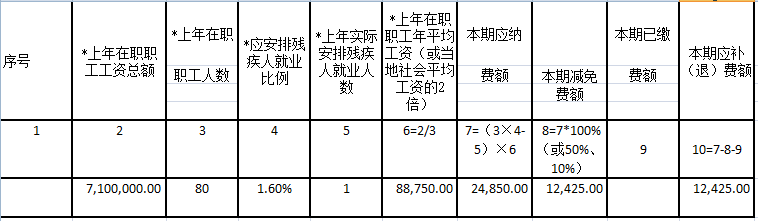

又比如:二哥税税念公司2020年工资总额710万,职工人数80人,四川省要求的残疾人就业安排比例是1.6%,实际公司安排残疾人1人,安置比例小于1.6%,但是大于1%(实际是1.25%),那实际我们就只按照应纳费额的50%缴纳,相当于减免了50%的费用。

如果是30人以下的公司,按减免费额为100%。

所以最新的申报表在第8列“本期减免费额”项中,增加3个减免费额计算公式。其实就是对这个减免比例的设定,10%,50%,100%。

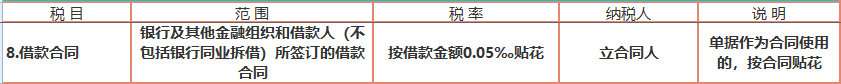

印花税的优惠

金融机构与小型企业、微型企业签订的借款合同免征印花税

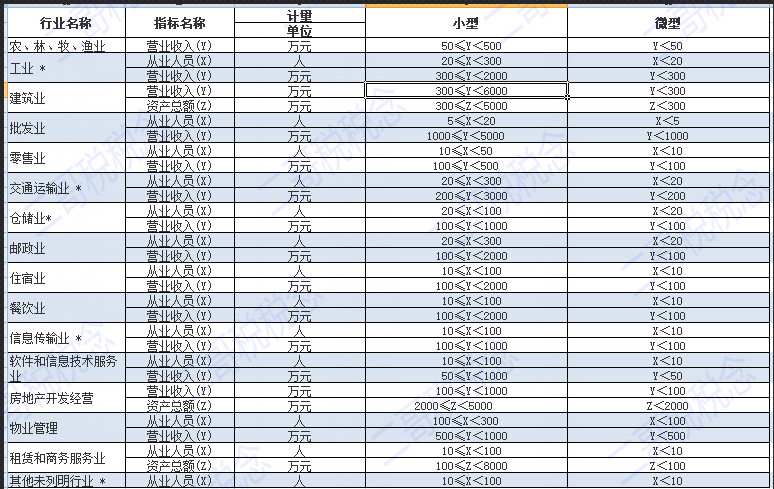

标准:

根据工业和信息化部、统计局、发展改革委、财政部《关于印发中小企业划型标准规定的通知》(工信部联企业〔2011〕300号)等有关规定。

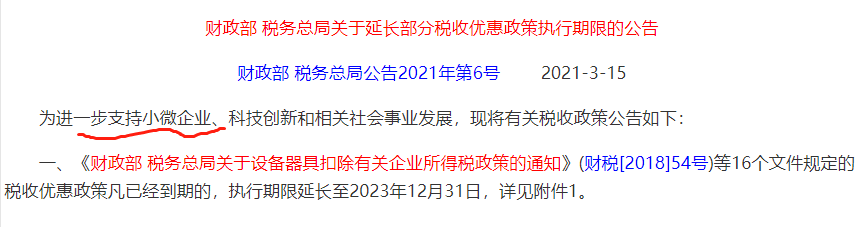

所以,2018年1月1日至2023年12月31日,对金融机构与小型企业、微型企业签订的借款合同免征印花税。

政策依据:

财税〔2017〕77号、财政部 税务总局公告2021年第6号

工会经费的优惠

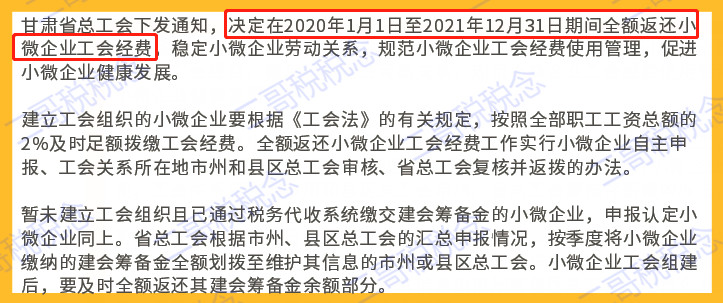

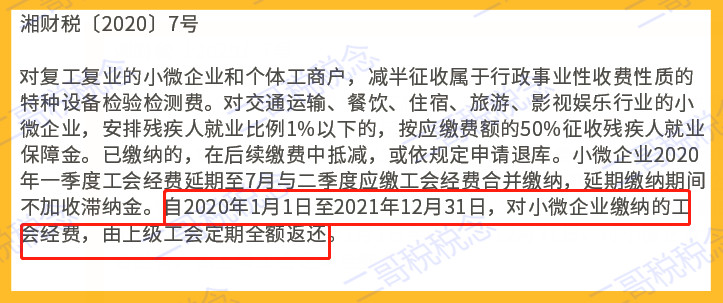

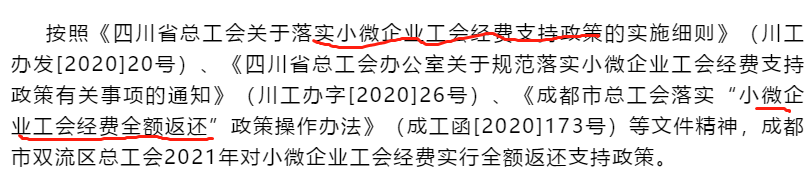

小微企业全额返还工会经费!

为加大对中小微企业和职工救助帮扶力度,多地推出疫情期间企业缓缴工会经费,全额返还小微企业工会经费的政策。

甘肃省

湖南省

四川省

小微企业的资格认定可通过国家市场监督管理总局建立的“小微企业名录”中“小微企业库”进行自查,如企业在库则为小微企业,若未在库可根据工业和信息化部、国家统计局、国家发展改革委、财政部2011年印发的《中小企业划型标准规定》工信部联企业[2011]300号文件的划型标准进行资格认定。

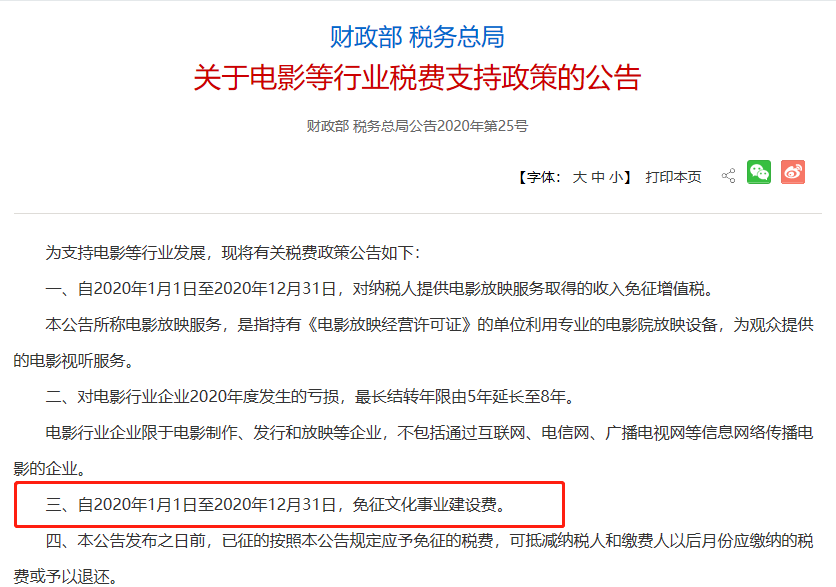

文化事业建设费的优惠

文化事业建设费继续免征

这个政策当然不是专门为支持小微企业的,但是实际上小微企业也是享受的。

标准:所有缴纳文化事业建设费的企业,包括小微企业。

财政部 税务总局公告2020年第25号规定,自2020年1月1日至2020年12月31日,免征文化事业建设费。

财政部 税务总局公告2021年第7号将政策延长到2021年12月31日。

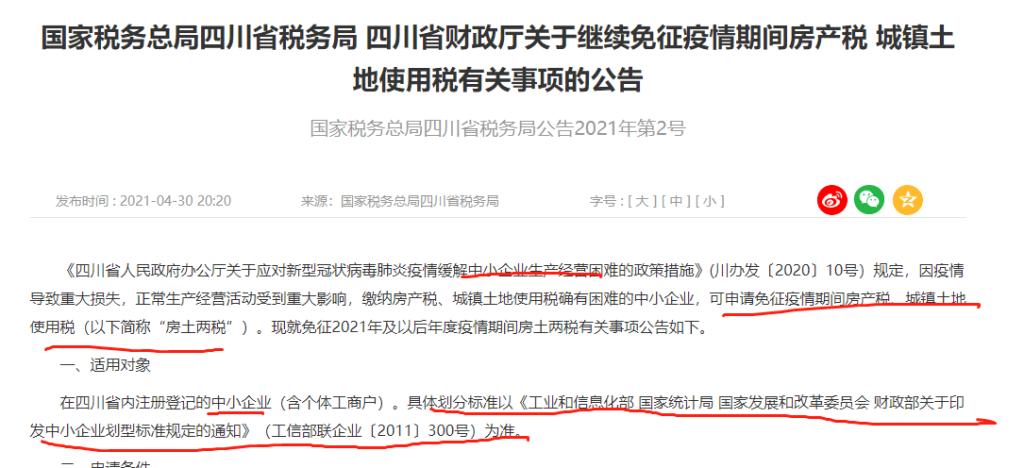

房产税、土地使用税优惠

房产、土地使用税也有优惠!

这个各地有单独的政策,小微企业要及时了解当地的政策。

比如四川省。

受疫情影响的中小企业,符合下列条件之一的,可申请免征疫情期间房土两税:

(一)2019年1月1日前注册登记的纳税人,疫情期间申请免征房土两税的年度生产经营收入(不含权益类投资收益)较2019年同期减少50%(含)以上的。

(二)2019年1月1日后注册登记的纳税人,疫情期间每个年度均经营亏损的。

(三)疫情期间申请免征房土两税的年度,纳税人货币资金扣除应付职工工资、社会保险费后,不足以缴纳税款的。

城建税等其他优惠

小规模纳税人城建税及附加等税费减半征收!

第三条:由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。(目前基本是顶格减免)

第四条:增值税小规模纳税人已依法享受资源税、城市维护建设税、房产税、城镇土地使用税、印花税、耕地占用税、教育费附加、地方教育附加其他优惠政策的,可叠加享受本通知第三条规定的优惠政策。